Рынок акций: итоги января и дальнейшие перспективы

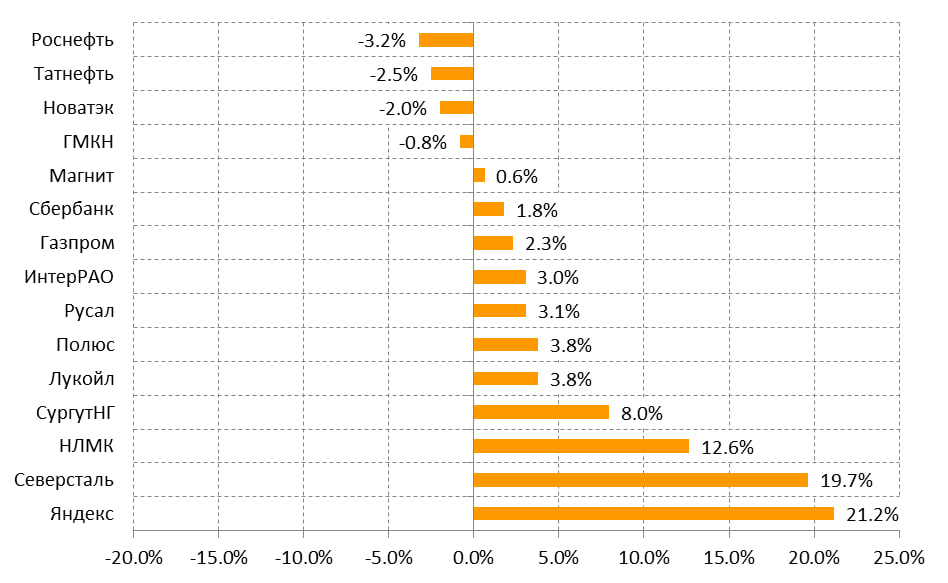

Инициатива на российском рынке акций остаётся на стороне покупателей. По итогам месяца индекс Мосбиржи повысился на 3,71 процента, при этом некоторые ликвидные бумаги обогнали индекс в несколько раз. Для примера на графике показаны изменения за месяц цен акций, входящих в базу расчёта индекса голубых фишек Мосбиржи – наиболее ликвидных бумаг, на которые приходится основная часть оборота торгов.

Почти во всех случаях определяющее влияние на изменение цен за месяц оказали дивиденды. Из пяти отстающих бумаг у четырёх, за исключением «Новатэка», только недавно прошли экс-дивидендные даты, и снижение котировок носит формальный характер. В пятёрке лидеров, кроме «Яндекса», четыре бумаги интересны именно из-за ожидаемой дивидендной доходности.

Главным вопросом, как обычно, остаётся дальнейшее движение котировок. Мы полагаем, что перспективы на ближайший год можно оценивать с оптимизмом. Ожидаемые по большинству ликвидных бумаг дивиденды, скорее всего, не окажутся разовым событием. А у акционеров будет возможность получать регулярные выплаты с доходностью, сравнимой с доходностью по хорошим ликвидным облигациям. Кроме того, вложение в акции традиционно можно рассматривать как хедж от инфляции (прибыль и дивиденд обычно растут быстрее инфляции, а проблема с инфляцией может сохраняться длительное время. Хотя бы потому, что проблема эта сейчас общемировая, и часть инфляции импортируется).

Второй аргумент в пользу роста связан с тем, что большая часть ликвидных бумаг относится к сырьевому сектору, а наблюдаемая сейчас динамика цен никак не соответствует распространённым ожиданиям роста мировой экономики, отсутствия рецессии в США, продолжения роста в Китае и Индии. Серьёзное отставание от индексов акций показывают промышленные металлы (никель и медь), без которых невозможен никакой рост производства. К тому же энергопереход не влияет на их спрос негативно. Отстаёт и нефть, но здесь в последнее время активно обсуждается вопрос о многолетней недоинвестированности отрасли и возможности возникновения устойчивого дефицита из-за ограничений по добыче уже в ближайшие год-два.

Прогнозируемый мировой экономический рост при такой динамике цен на сырьё оказывается очень необычным – типичный потребитель не получает при таком росте ничего материального (домов, машин, дорог, мостов, обуви и одежды: то есть всего, что делается из сырья), но получает массу возможностей для использования систем с искусственным интеллектом. По-видимому, если рост мирового ВВП будет продолжаться, то реальная картина окажется иной, а цены на сырьё – более высокими, чем сейчас.

Для нашего рынка акций не так важно, по какой причине могут расти цены на сырьевые товары. Это может быть и из-за увеличения спроса при росте мирового ВВП, и из-за недостатка предложения, неизбежно следующего за недостатком инвестиций в геологоразведку и добычу. Нам важно, что практически все сырьевые товары выглядят недооценёнными, и именно это позволяет ожидать долгосрочного роста оценки российских бумаг.

В качестве тревожного сигнала можно отметить реакцию рынка на отчётность Alphabet и Microsoft. Обе компании отчитались лучше прогнозов по выручке и прибыли, но в оценках акцент был сделан на немногочисленных негативных моментах (например, у Google выручка от рекламных услуг оказалась ниже прогноза). Возможно, такая реакция рынка на отчётность связана с тем, что он слишком долго (два с половиной месяца) рос без коррекции, и многие бумаги, особенно акции компаний, занимающихся разработками в области искусственного интеллекта, могут быть перекупленными. Речь пока не идёт об изменении долгосрочного восходящего тренда, только о коррекционном движении.

Таким образом, с точки зрения возможного влияния на наш рынок, ситуация на внешних рынках остаётся вполне благоприятной. Она позволяет надеяться на сохранение инициативы на стороне покупателей.

Текст подготовил: главный экономист страховой компании Алексей Логвин

Озвучил: Михаил Волков

Мнение автора может не совпадать с позицией редакции